2025. szeptember 30. 16:15 | Portfolio

Figyelmeztetés érkezett: a 2008-as válság nagy hibája fenyeget?

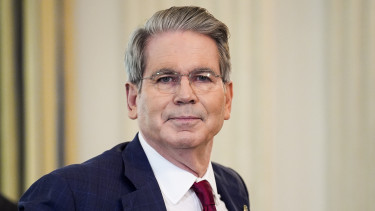

Az Európai Központi Bank felügyelője, Pedro Machado szerint az Európai Bizottság túl messzire megy a bankok értékpapírosítási szabályainak enyhítésében, különösen a komplexebb és potenciálisan kockázatosabb tranzakciók esetében.